La Banque du Japon a laissé sa politique monétaire inchangée lors de la réunion de politique monétaire du 1er mai. Dans le rapport "Perspectives pour l'activité économique et les prix", la Banque a abaissé ses prévisions de croissance du PIB réel pour les exercices fiscaux 2025 et 2026 en raison de l'impact des tarifs douaniers américains. Cependant, ce sont des prévisions préliminaires basées sur certaines hypothèses. Parallèlement, elle a relevé sa prévision pour l'inflation sous-jacente en 2025. Rappelons que l'inflation a de nouveau augmenté en mars, passant de 2,6% à 2,9% en glissement annuel, et dans la région de Tokyo, elle est passée de 2,9% à 3,5% en avril, avec des indices de base montrant également une croissance excessive.

En ce qui concerne la mise en œuvre de la politique monétaire, la Banque a réaffirmé son intention d' "augmenter le taux d'intérêt directeur et d'ajuster le degré de régulation monétaire." C'est un objectif de longue date pour la BOJ depuis l'époque de l'assouplissement quantitatif et qualitatif agressif, connu sous le nom d'"Abenomics." Au fil du temps, des effets secondaires significatifs se sont accumulés et doivent être abordés. La normalisation—c'est le terme employé—représente la tâche centrale à laquelle la BOJ doit faire face. Sans hausse de taux, cela ne peut être atteint.

Lorsque l’Abenomics a été lancé en 2013, l'inflation a également bondi, mais cela était principalement dû à une augmentation de la taxe à la consommation, et l'effet s'est avéré temporaire : en l'espace de deux ans, la déflation est revenue au Japon. Cependant, la hausse actuelle des prix est due à des facteurs différents—principalement la pandémie, qui a paralysé les chaînes d'approvisionnement et conduit à une inflation mondiale. À toute chose malheur est bon : le contexte actuel offre une occasion propice de réduire les conséquences de l’Abenomics, et toutes les formes de normalisation contribuent à un yen plus fort.

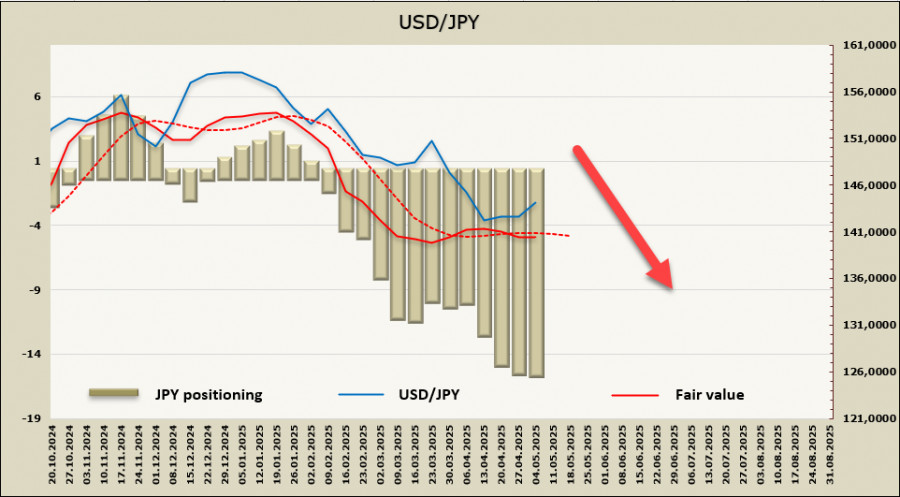

Naturellement, le Japon cherche également des moyens de résister à la pression des États-Unis. Les négociations tarifaires en cours reflètent le désir des États-Unis de voir un yen plus fort. Le marché partage ce point de vue : le yen devrait se renforcer ; sinon, les négociations pourraient être au point mort, ce qui est une issue moins acceptable pour le Japon que de tolérer un yen fort. Le positionnement soutient ce sentiment : selon le dernier rapport du CFTC, la position nette longue sur le yen a atteint 15,74 milliards de dollars, et le prix implicite est à nouveau tombé en dessous de la moyenne à long terme.

Après avoir atteint un récent creux à 139.90 le 22 avril, le yen est entré dans une légère correction mais est resté dans un canal baissier, formant une autre impulsion à la baisse. Nous prévoyons que lors de la deuxième tentative, le support à 139.59 ne tiendra pas, ce qui entraînera le USD/JPY vers la plage de 127-129, pouvant servir de destination finale satisfaisant toutes les parties concernées. Le yen se renforcera, comme le souhaite Trump, et d'ici à ce que cette plage soit atteinte, il est probable que la BOJ augmentera le taux d'intérêt, lui permettant à nouveau de faire une pause avant la prochaine hausse.

QUICK LINKS