Zatímco ekonomická data a výhledy firem nepřinášejí mnoho důvodů k optimismu, americké akcie dál rostou.

Index S&P 500 se od začátku roku drží na vyšších úrovních, přestože zisky firem klesají a ekonomická nejistota roste. Co stojí za tímto paradoxem? A jaké jsou důsledky pro investory?

Na počátku roku 2025 panoval mezi analytiky relativní konsenzus, že zisky společností v indexu S&P 500 dosáhnou letos přibližně 250,66 dolaru na akcii. Jenže v průběhu několika měsíců se tento odhad snížil téměř o 4 % na 241,33 dolaru. To je samo o sobě signál zhoršující se ziskovosti, a navíc doprovázený ještě větší mírou nejistoty, než bylo běžné v minulých obdobích.

Přesto se index S&P 500 obchoduje mírně výš než na začátku ledna, což znamená, že se poměr ceny k ziskům (P/E) zvýšil. Jinými slovy – investoři jsou dnes ochotni platit víc za každý dolar zisku, než tomu bylo před několika měsíci. Tento růst ocenění je přitom těžko ospravedlnitelný, pokud zisky stagnují nebo dokonce klesají.

Pokud by zároveň klesala nejistota a investoři věřili v blížící se oživení, růst cen akcií by dával smysl. Jenže opak je pravdou. Index ekonomické nejistoty (EPU), který měří míru nestability v oblasti hospodářské politiky, médií a dalších veřejně dostupných zdrojů, v posledních měsících výrazně vzrostl.

EPU dosáhl hodnot, které jsme naposledy viděli na začátku pandemie v roce 2020. Tehdy byly uzavírány ekonomiky, vlády přijímaly nouzová opatření a trhy se otřásaly. Současný nárůst EPU signalizuje, že investoři a firmy čelí výrazně větší nejistotě, než jaká panovala na začátku letošního roku.

Z historického pohledu přitom existuje silná inverzní korelace mezi ekonomickou nejistotou a cenami akcií. Statistická analýza ukazuje, že tento vztah je významný na 95% úrovni spolehlivosti, což je hranice, kterou analytici běžně považují za důkaz skutečné kauzality. Pokud tedy platí historický vzorec, pak bychom dnes měli vidět spíše pokles indexu S&P 500, nikoli jeho růst.

Jedním z možných vysvětlení pro růst akcií by mohl být pokles dlouhodobých úrokových sazeb, protože nižší sazby zvyšují současnou hodnotu očekávaných budoucích výnosů. Ani zde se ale neděje nic, co by takový scénář potvrzovalo.

Výnos 10letých amerických státních dluhopisů zůstává zhruba na stejné úrovni jako na začátku roku, zatímco výnosy 30letých dluhopisů dokonce vzrostly o 20 bazických bodů. To znamená, že investoři nemají žádný nový monetární důvod, proč by měli ochotně platit vyšší ceny za akcie.

Jediným možným vysvětlením je tedy růst důvěry, která ale nemá pevný základ v datech. Trh je dnes do značné míry tažen psychologií investorů – vírou, že ceny akcií dál porostou, i když ekonomika neposkytuje dostatečnou podporu tomuto optimismu.

Když se podíváme na dlouhodobé ukazatele ocenění akciového trhu, obraz je podobně varovný. Většina z nich se pohybuje poblíž horního – tedy „medvědího“ – konce svého historického rozpětí. To znamená, že podle historických dat lze očekávat nižší reálné výnosy v následujících deseti letech.

Autor článku Mark Hulbert pravidelně sleduje tyto ukazatele a upozorňuje, že když se ocitnou v tomto pásmu, bývá to často předzvěst slabého budoucího výnosu akciového trhu. Investoři, kteří dnes do trhu vstupují, by si proto měli být vědomi, že pravděpodobnost dosažení vysokých výnosů je nižší, než by se na první pohled mohlo zdát.

Z pohledu psychologie trhu je současná situace typickým příkladem toho, co se může stát, když trh přestane sledovat fundamenty a začne spoléhat výhradně na sentiment. Takový trh je křehký a náchylný ke korekcím, protože důvěra investorů se může změnit ze dne na den – v reakci na nové makroekonomické údaje, politické události nebo nečekané šoky.

Růst akcií v roce 2025 je zatím postaven spíše na víře než na faktech. Ekonomická nejistota se zvýšila, zisky firem klesají a sazby neklesly – přesto ceny akcií rostou. To vytváří prostředí, které může být pro nové investory zrádné.

Není vyloučeno, že optimismus investorů přetrvá ještě nějakou dobu. Ale pokud se fundamenty výrazně nezlepší, pak se dříve či později projeví realita – a ta může být tvrdší, než si mnozí dnes připouštějí.

Разбор сделок и советы по торговле европейской валютой

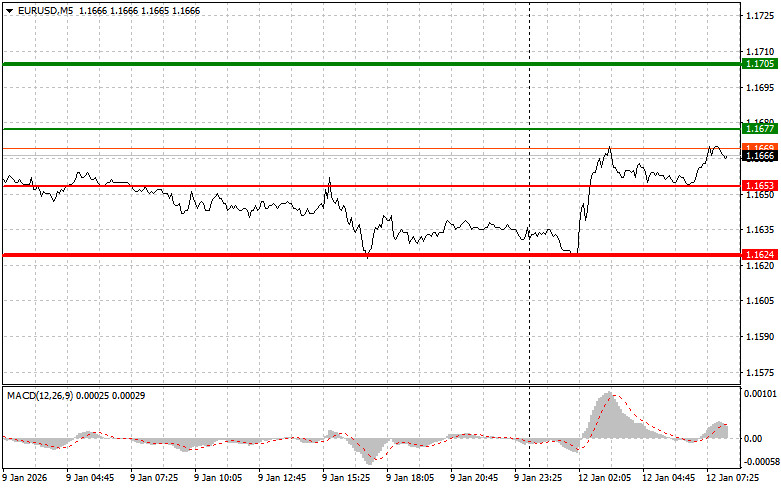

Тест цены 1.1635 пришелся на момент, когда индикатор MACD много прошел вниз от нулевой отметки, что ограничивало нисходящий потенциал пары. По этой причине я не продавал евро.

Пятничная статистика по росту рабочих мест вне сельского хозяйства в США не оправдала ожиданий экспертов, но одновременное падение уровня безработицы до 4,4% спровоцировало кратковременное укрепление доллара. Но изначальный подъём курса доллара, обусловленный положительной динамикой безработицы, вскоре сменился периодом относительной стабильности, а затем и умеренным снижением. Инвесторы приняли во внимание, что снижение темпов роста занятости может оказать сдерживающее влияние на увеличение ВВП США и, следовательно, на планы Федеральной резервной системы по снижению ключевой ставки. В ближайшей перспективе ключевое внимание рынка будет сосредоточено на новых экономических данных из Соединённых Штатов, а также на заявлениях представителей ФРС относительно дальнейшего курса монетарной политики.

Что касается европейской статистики, то сегодня по еврозоне ожидается лишь индикатор уверенности инвесторов от Sentix. Этот индикатор, как правило, не оказывает существенного влияния на рынок, но его стоит отслеживать как один из элементов мозаики, отражающей общее настроение инвесторов. В то же время геополитические риски остаются в поле зрения. Ситуация вокруг Венесуэлы, Гренландии и Кубы остается напряженной, и любые признаки эскалации могут вызвать волатильность на финансовых рынках.

Что касается внутридневной стратегии, то больше буду опираться на реализацию сценариев №1 и №2.

Сценарии на покупку

Сценарий №1: сегодня покупать евро можно при достижении цены в районе 1.1677 (зеленая линия на графике) с целью роста к уровню 1.1705. В точке 1.1705 планирую выходить из рынка, а также продавать евро в обратную сторону в расчете на движение в 30-35 пунктов от точки входа. Рассчитывать на рост евро можно после хороших данных. Важно! Перед покупкой, убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать евро сегодня также собираюсь в случае двух подряд тестов цены 1.1653 в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 1.1677 и 1.1705.

Сценарии на продажу

Сценарий №1: продавать евро планирую после достижения уровня 1.1653 (красная линия на графике). Целью будет уровень 1.1624, где собираюсь выходить из рынка и покупать сразу в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Давление на пару сегодня вернется после слабой статистики. Важно! Перед продажей, убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать евро сегодня также собираюсь в случае двух подряд тестов цены 1.1677 в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположному уровню 1.1653 и 1.1624.

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;

Тонкая красная линия – цена входа, по которой можно продавать торговый инструмент;

Толстая красная линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как ниже этого уровня дальнейшее снижение маловероятно;

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находиться вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений, исходя из текущей рыночной ситуации, является изначально проигрышной стратегией внутридневного трейдера.

БЫСТРЫЕ ССЫЛКИ