Scheduled Maintenance

Scheduled maintenance will be performed on the server in the near future.

We apologize in advance if the site becomes temporarily unavailable.

Akciový trh zažívá bouřlivé období. Index S&P 500 se propadl až o 20 % od svého maxima před dvěma měsíci, což ho technicky posouvá na práh medvědího trhu. Tento dramatický pokles odráží nejistotu, kterou do světové ekonomiky vneslo zavedení cel americkým prezidentem Donaldem Trumpem na všechny hlavní obchodní partnery Spojených států. Odvetná opatření dalších zemí dále přiživila obavy z plnohodnotné obchodní války.

Trumpova administrativa tvrdí, že cílem těchto opatření je přimět firmy, aby přesunuly výrobu zpět na americké území. Ačkoli se tento přístup může z dlouhodobého hlediska ukázat jako funkční, v krátkém horizontu přináší významné hospodářské náklady, které pociťují jak podniky, tak spotřebitelé. Akciový trh tuto realitu rychle absorboval, ale i v této situaci mohou investoři najít příležitosti – zejména ve specifických segmentech trhu.

Zajímavou alternativou může být iShares U.S. Tech Independence Focused ETF (IETC), což je fond zaměřený výhradně na americké technologické společnosti s vysokým podílem příjmů a výroby realizovaných v USA. Tento ETF zahrnuje i některé klíčové hráče v oblasti umělé inteligence – technologii, která by měla v příštích letech hrát zásadní roli v transformaci průmyslu i společnosti.

Trumpova nová celní opatření zahrnují 10% daň na veškerý dovoz, která začíná platit od 5. dubna. Dále byly zavedeny reciproční cla ve výši až 34 % na zboží z vybraných zemí, včetně Číny a Tchaj-wanu. Tato opatření by se mohla významně dotknout dodavatelských řetězců, zejména pokud jde o polovodiče, jejichž klíčovým producentem je Taiwan Semiconductor Manufacturing Company (TSMC). Tato společnost vyrábí i pokročilé čipy pro lídra v oblasti AI, společnost Nvidia.

Zatímco trh reagoval na tyto zprávy panicky, bylo později oznámeno, že polovodiče, léčiva, energie a některé další položky budou z nových cel vyjmuty. Tím se částečně zmírnil původní šok a některé technologické společnosti se tak dostaly do relativně výhodného postavení.

ETF iShares je složen z 120 titulů, přičemž více než 54 % portfolia tvoří 12 klíčových společností, mezi nimi Broadcom, Amazon, Microsoft, Nvidia, Alphabet nebo Meta Platforms. Díky své struktuře se fond jeví jako relativně odolný vůči přímým dopadům cel, přestože zůstává vystaven širším makroekonomickým tlakům.

I přesto však existuje několik rizik, která by investoři neměli přehlížet. V první řadě hrozí, že některé země uvalí vlastní cla na americké technologické produkty – a právě ETF obsahuje společnosti, jako jsou Microsoft, Amazon nebo Alphabet, které by se mohly stát terčem.

Další neznámou je ekonomická důvěra podniků. Pokud geopolitická nejistota omezí ochotu firem investovat do datových center, AI infrastruktury či cloudových služeb, mohou i technologičtí giganti pocítit zpomalení růstu. Otázkou také zůstává, zda budou firmy nadále ochotné utrácet miliardy dolarů za čipy a cloudovou infrastrukturu, pokud bude přetrvávat tlak na marže a globální poptávku.

Na druhou stranu je důležité si připomenout, že některé digitální služby a software podléhají clům jen minimálně. To se týká například produktů od společností jako Oracle (ORCL), Meta (META) nebo Salesforce (CRM). Navíc, pokud se situace stabilizuje, mohou investoři přehodnotit výhody tohoto ETF a rychle se k němu vrátit.

Trumpova obchodní politika není žádnou novinkou. Podobná opatření byla zavedena i během jeho předchozího funkčního období, například v roce 2018, kdy cla na ocel a hliník přispěla k 20% propadu indexu S&P 500. Trh se však časem zotavil.

ETF iShares U.S. Tech Independence Focused ETF byl spuštěn právě v roce 2018 a od té doby dosáhl složeného ročního výnosu 18 %. Pro srovnání, index S&P 500 ve stejném období rostl o 13,3 % ročně. Přestože fond v současnosti ztrácí 25 % oproti svému historickému maximu, analytici očekávají, že by se mohl zotavit rychleji než širší trh, právě díky své specializované struktuře.

Výhodou tohoto ETF je, že drží kvalitní technologické společnosti, které mají nejen silné finanční základy, ale i dlouhodobé růstové vyhlídky. Investice do fondu tak dává smysl nejen jako ochrana proti celním otřesům, ale i jako sázka na budoucí vývoj technologií a americké digitální dominance.

V nejistých časech bývá lákavé sáhnout po defenzivních investicích, ale ETF zaměřený na technologickou soběstačnost USA může nabídnout vyváženou kombinaci růstového potenciálu a ochrany vůči největším hrozbám současnosti. Je důležité si uvědomit, že investice do kvalitních společností s globálním dosahem a silnými produkty může být správnou volbou, i když se trhy otřásají.

A právě fond iShares U.S. Tech Independence Focused ETF tuto možnost nabízí – zejména pro investory, kteří chtějí být součástí technologického pokroku, ale zároveň hledají relativní bezpečí uprostřed globální obchodní nejistoty.

Спрос на американскую валюту снижается приблизительно полгода. Пора подвести первые итоги президентства Дональда Трампа. Первое, с чего хочу начать, это очевидная заинтересованность президента США в слабом долларе. Не секрет, что торговый баланс США дефицитный против многих стран мира. Американская продукция слишком дорога для иностранных потребителей, а в мире полным-полном более дешевых аналогов и субститутов. Поэтому Дональд Трамп, который так яростно хочет «восстановить справедливость» в торговых отношениях, заинтересован не просто в компенсационных пошлинах или нулевом торговом балансе. Он также заинтересован в слабом долларе, чтобы спрос на американские товары за границей рос.

Второе – Дональда Трампа абсолютно не волнует такой показатель, как инфляция. Когда инфляция высока, экономика также растет довольно быстро. Деньги обесцениваются быстрее, но сильнее всего ощущают это малообеспеченные слои населения, для которых каждый доллар на счету. Для богачей высокая инфляция – тоже плохая новость, так как и их капиталы будут обесцениваться. Но все же для них вопрос выживания не стоит ребром.

А на малообеспеченные слои населения Трампу как раз наплевать. Он одним росчерком урезал многие социальные и медицинские программы, зато сделал так, что налоги для олигархов снизятся максимально ощутимо. Грубо говоря, политика Трампа направлена на удовлетворение нужд в первую очередь обеспеченных слоев населения, а не наоборот.

При чем тут доллар? Доллар выступает разменной монетой в политике Трампа. Когда президент США начал торговую войну, целью было наполнение бюджета. Спрос на валюту США начал снижаться по всему рынку, так как мало кто хочет иметь дело с валютой страны, которая придерживается политики протекционизма. При Трампе нельзя быть уверенным ни в чем, а американское законодательство президент США с легкостью обходит. Не может помочь ни Конгресс, ни суды.

А дальше начинается цепная реакция. Возможно, в последнее время доллар снижается уже не из-за тарифов Трампа, а просто из-за того, что он снижается. Участники рынка видят, что доллар дешевеет, а перспективы американской экономики ухудшаются день ото дня. Они ожидают нового снижения доллара, продают его, чем и провоцируют его снижение. На мой взгляд, ожидать роста американской валюты в ближайшее время по-прежнему не стоит. Максимум коррекционный набор волн.

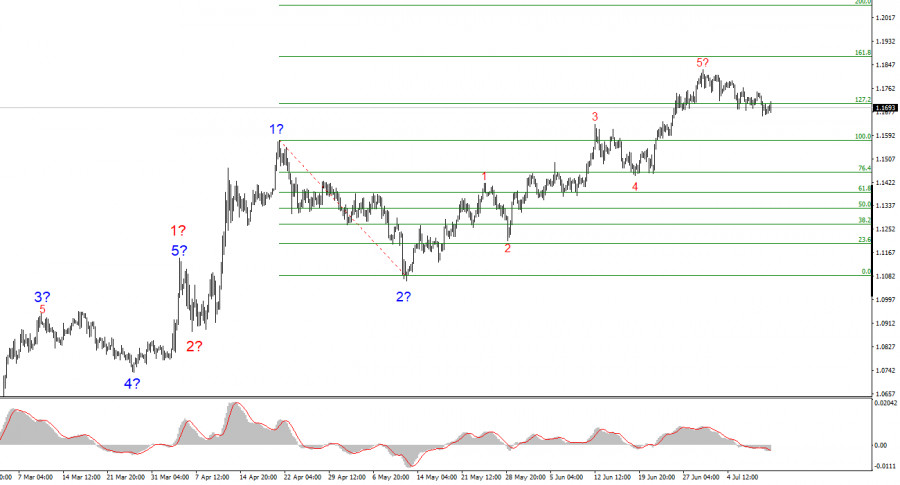

Анализ EUR/USD. 11 июля. Новые пошлины и «сильный» доллар

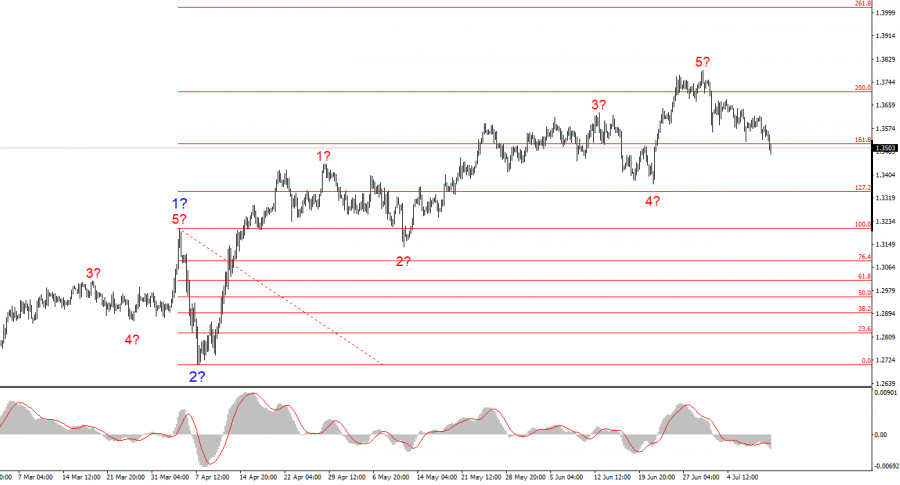

Анализ GBP/USD. 11 июля. Рынок заманивает продавцов в ловушку

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение повышательного участка тренда. Волновая разметка по-прежнему всецело зависит от новостного фона, связанного с решениями Трампа и внешней политикой США, а позитивных изменений по-прежнему нет. Цели волны 3 могут простираться вплоть до 25-й фигуры. Следовательно, я продолжаю рассматривать покупки с целями, находящимися около отметки 1,1875, что приравнивается к 161,8% по Фибоначчи. В ближайшее время ожидается построение коррекционного набора волн, поэтому новые покупки евро – после завершения этой коррекционной структуры.

Волновая картина инструмента GBP/USD остается неизменной. Мы имеем дело с повышательным, импульсным участком тренда. При Дональде Трампе рынки может ждать еще огромное количество потрясений и разворотов, которые могут весьма серьезно отразится на волновой картине, но в данное время рабочий сценарий сохраняют свою целостность. Цели повышательного участка тренда теперь расположены около отметки 1,4017, что соответствует 261,8% по Фибоначчи от предполагаемой глобальной волны 2. В данное время предположительно началось построение коррекционного набора волн. По классике он должен состоять из трех волн.

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Scheduled maintenance will be performed on the server in the near future.

We apologize in advance if the site becomes temporarily unavailable.

БЫСТРЫЕ ССЫЛКИ