Akcie farmaceutických společností v pondělí výrazně posílily, i když prezident Donald Trump podepsal výkonné nařízení, které má za cíl snížit ceny léků na předpis.

Tento krok zpočátku vyvolal obavy z dopadu na tržby, ale trh nakonec reagoval optimisticky. Investoři zjevně pochybují, že se návrh ve své plné podobě skutečně prosadí nebo že bude mít okamžitý dopad na příjmy velkých výrobců léčiv.

Trump v nedělním příspěvku na své platformě Truth Social oznámil, že jeho nová politika zavede takzvaný princip „nejvýhodnějšího národa“, podle něhož by Spojené státy měly platit za léky nejnižší cenu, kterou za stejný přípravek platí některý jiný stát. V pondělí pak své oznámení stvrdil podpisem příslušného nařízení.

Trh však na tuto zprávu zareagoval nečekaně – akcie farmaceutických společností po krátkém poklesu opět začaly růst, což ukazuje na skepsi investorů ohledně reálné vymahatelnosti a účinnosti nového opatření.

V předobchodní fázi v pondělí akcie farmaceutických firem mírně klesaly. Jakmile se však investoři začali detailněji seznamovat s obsahem Trumpova nařízení, trh se otočil a významní hráči zaznamenali zisky. Akcie společnosti AbbVie (ABBV) vzrostly o 4 %, Bristol Myers Squibb (BMY) posílila o 4 % a Eli Lilly (LLY) přidala 3,8 %. Rostla i AstraZeneca (AZN) (+2 %), Amgen (AMGN) (+3,6 %) a Sanofi (SNY) (+2,2 %). Mírný růst zaznamenala i Johnson & Johnson (JNJ) (+0,5 %).

Růst se netýkal jen jednotlivých akcií – výrazné zisky zaznamenaly i celé sektory prostřednictvím ETF. ETF iShares Biotechnology posílil o 4,9 %, Invesco Pharmaceuticals ETF o 2,4 % a Health Care Select Sector SPDR ETF přidal téměř 2,5 %. Tato čísla ukazují, že i přes politický tlak zůstává důvěra investorů ve farmaceutický sektor relativně silná.

Podle oficiálního prohlášení Bílého domu budou během následujících 30 dnů zástupci Trumpovy administrativy jednat s farmaceutickými firmami o tom, jaké ceny by měly být považovány za přijatelné v rámci konceptu nejvýhodnějšího národa. Pokud společnosti nenabídnou odpovídající ceny, ministr zdravotnictví Robert F. Kennedy Jr. by měl připravit opatření, která budou požadované cenové stropy prosazovat.

Součástí výkonného nařízení je také záměr umožnit přímé nákupy léků ze zahraničí od výrobců, kteří by nabídli „nejvýhodnější“ cenu. Zároveň se počítá s opatřeními proti zprostředkovatelům, konkrétně správcům lékárenských benefitů (PBM), kteří často podle kritiků uměle navyšují ceny. Tato část politiky však vyvolala opačný efekt: akcie firem s velkým podílem PBM jednotek klesaly – CVS Health (CVS) se propadla o 5 %, Cigna (CI) o 6,3 % a UnitedHealth (UNH) ztratila 0,3 %.

Analytici upozorňují, že nová regulace má vágní kontury, neobsahuje konkrétní kroky ani časový harmonogram a postrádá podrobnosti o tom, jak bude vymáhána. Rob Smith z Capital Alpha Partners zdůraznil, že nařízení je spíše politickým gestem než vymahatelnou změnou, což komplikuje jeho realistické zhodnocení. Kritiku vyvolal i nedostatek přímého spojení mezi hrozbami celně-obchodního charakteru a možností skutečně snížit ceny léků ve Spojených státech.

Chris Meekins ze společnosti Raymond James připomněl, že Trump má historii výrazných prohlášení, která však následně nevedla k odpovídajícím konkrétním změnám politiky. Upozornil také, že čím ambicióznější a jednostrannější jsou kroky Bílého domu, tím spíše narazí na právní odpor a mohou být úspěšně napadeny u soudu.

Přestože prezident ve svém prohlášení na Truth Social uvedl, že ceny léků by měly klesnout o 30 až 80 % „téměř okamžitě“, není v současnosti zřejmé, jak by takový scénář mohl reálně nastat. Vzhledem k tomu, že podle dostupných dat z roku 2024 platí Američané za léky v průměru třikrát více než pacienti v jiných vyspělých zemích, je logické, že tlak na změny v cenotvorbě přetrvává. Zda ale Trumpova administrativa dokáže prosadit systémové změny v tak složitém prostředí, jako je americký farmaceutický trh, zůstává velmi nejisté.

The European Central Bank surprised no one and allowed markets to continue what they had been doing after the FOMC meeting—buying the US dollar. The deposit rate was kept at 2% for the third consecutive time. The Governing Council noted that a reliable labor market, solid household balances, and a cycle of easing monetary policy remain key elements of the Eurozone's economic resilience. In the third quarter, the Eurozone expanded by 0.2% quarter-on-quarter, more than Bloomberg experts expected.

France primarily deserves credit for this. Its GDP rose by 0.5% due to strong domestic demand and trade. Spain's stable performance added fuel to the fire. Portugal impressed with a growth of +0.8%. The Netherlands grew confidently by 0.4%. On the contrary, the gross domestic products of Ireland, Finland, and Lithuania decreased.

In the accompanying statement, the ECB did not overlook the constraining factors. Geopolitical tensions and unfinished trade disputes were among them. According to Christine Lagarde, a strong euro and high tariffs are holding back GDP growth. At the same time, she noted that the trade agreement between the EU and the US had positively impacted economic activity.

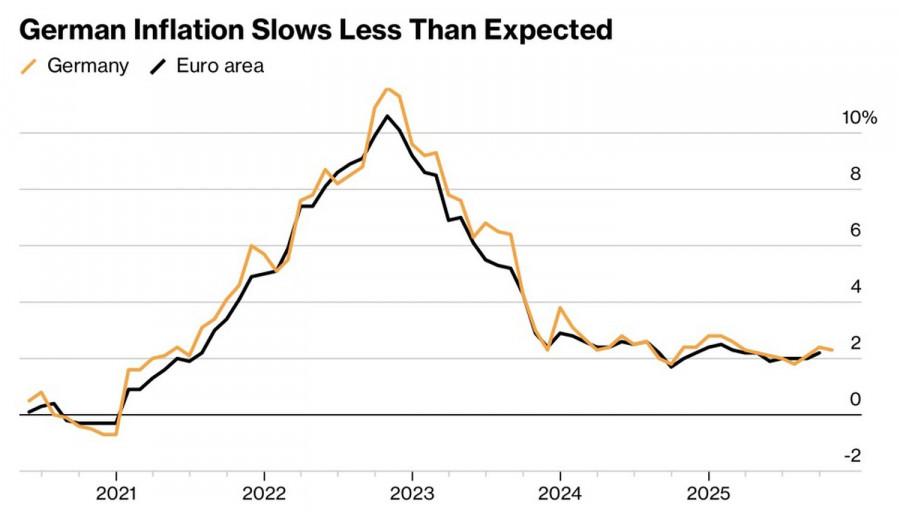

Thus, the ECB in October appeared to be pouring water from an empty into a void. The central bank said nothing new, which, against the backdrop of slowing German inflation, further convinced investors about the end of the monetary easing cycle. The derivatives market gives a 50% chance of a deposit rate cut by September 2026. A long pause theoretically should benefit EUR/USD. However, investors are currently reacting not to Frankfurt's inaction but to Washington's caution.

Jerome Powell compared the Federal Reserve to a driver navigating through fog. There is no visibility at all due to the lack of data amidst the shutdown, requiring a reduction in speed. This implies that the federal funds rate may not decrease in December. Derivatives have reduced the chances of easing monetary policy at the last FOMC meeting in 2025 from over 90% to 70%. This trend allows the US dollar to spread its wings.

EUR/USD is not benefiting from the conclusion of a trade agreement between the US and China. The reduction of tariffs in exchange for the easing of export controls on rare earth minerals and American soybean purchases allows the global economy to breathe a sigh of relief. The euro is the currency of optimists; the meeting between Donald Trump and Xi Jinping should have appealed to it. However, markets are currently fixated on reassessing the trajectory of the federal funds rate, which is a plus for the US dollar's karma.

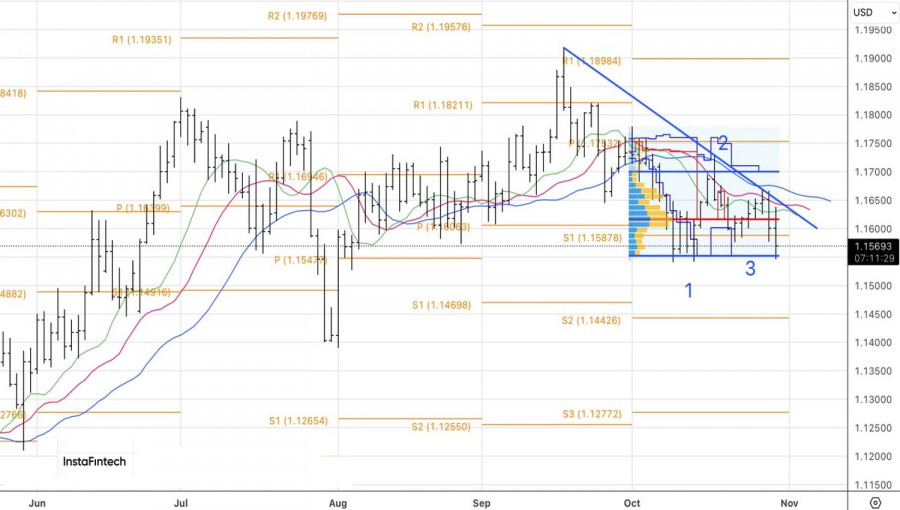

Technically, on the daily chart, EUR/USD is consolidating within the fair-value range of 1.1550-1.1700. A rebound from resistances at 1.1590 and 1.1615 is a reason for selling. Similarly, a successful breach of support at 1.1550 will also present a selling opportunity.

LINKS RÁPIDOS