O Banco do Japão manteve sua política monetária inalterada na reunião realizada em 1º de maio.

No relatório "Perspectivas para a Atividade Econômica e os Preços", a instituição revisou para baixo suas projeções de crescimento do PIB real para os anos fiscais de 2025 e 2026, atribuindo a revisão ao impacto das tarifas impostas pelos Estados Unidos. No entanto, essas projeções ainda são preliminares e baseiam-se em premissas específicas.

Por outro lado, o Banco elevou sua estimativa para a inflação subjacente no ano fiscal de 2025. Vale destacar que a inflação voltou a acelerar em março, passando de 2,6% para 2,9% em termos anuais. Em abril, na região de Tóquio, o índice subiu de 2,9% para 3,5%, com os núcleos de inflação também registrando avanços significativos.

Em relação à política monetária, o Banco do Japão reafirmou sua intenção de "aumentar a taxa básica de juros e ajustar o grau de regulação monetária".

Esse tem sido um objetivo de longa data do BoJ desde a era do afrouxamento quantitativo e qualitativo agressivo, conhecido como Abenomics. Com o tempo, acumularam-se efeitos colaterais significativos que agora precisam ser corrigidos. A normalização — esse é o termo — tornou-se a principal tarefa do Banco do Japão. Sem um aumento das taxas, esse processo não pode ser concretizado.

Quando o Abenomics foi lançado em 2013, a inflação também disparou, mas o principal fator foi o aumento do imposto sobre o consumo — um efeito temporário, já que em dois anos o Japão voltou à deflação. O atual aumento de preços, no entanto, tem causas distintas: sobretudo a pandemia, que paralisou cadeias de suprimento e desencadeou uma inflação global. Toda crise traz uma oportunidade, e o ambiente atual oferece uma chance conveniente para mitigar os efeitos do Abenomics. Todas as formas de normalização contribuem para o fortalecimento do iene.

Naturalmente, o Japão também procura formas de resistir à pressão dos Estados Unidos. As negociações tarifárias em andamento refletem o desejo americano de ver um iene mais valorizado — uma expectativa compartilhada pelo mercado. Caso contrário, as negociações podem se estagnar, o que seria um desfecho menos aceitável para o Japão do que conviver com uma moeda forte.

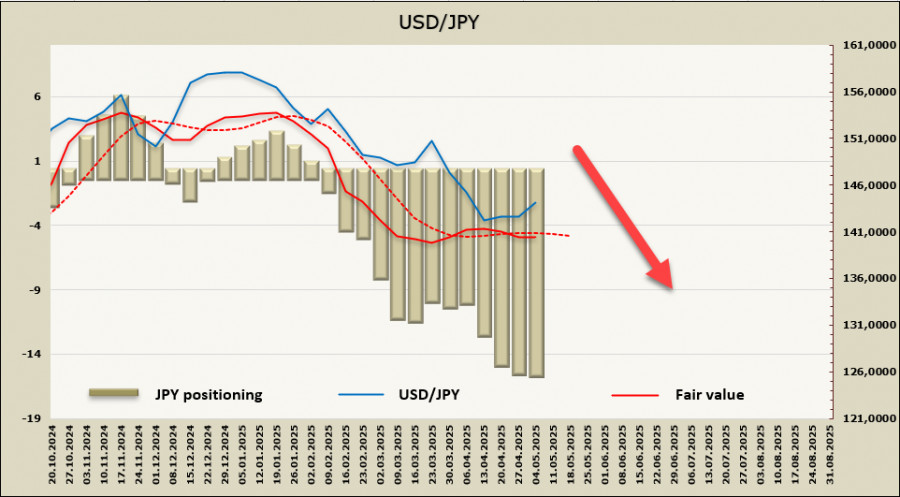

O posicionamento de mercado reforça essa visão: segundo o último relatório da CFTC, a posição líquida comprada em ienes alcançou US$ 15,74 bilhões, e o preço implícito voltou a ficar abaixo da média de longo prazo.

Após atingir a mínima recente de 139,90 em 22 de abril, o iene iniciou uma correção moderada, mas permaneceu dentro de um canal de baixa, formando um novo impulso descendente.

Nossa expectativa é que, em uma segunda tentativa, o suporte em 139,59 não se sustente, o que pode levar o par USD/JPY a recuar para a faixa entre 127 e 129 — um patamar que pode ser considerado um ponto de equilíbrio aceitável para todas as partes envolvidas.

Nesse cenário, o iene se fortaleceria, atendendo aos interesses manifestados por Donald Trump. Até que essa faixa seja atingida, é provável que o Banco do Japão eleve gradualmente a taxa de juros, o que lhe permitiria fazer uma pausa estratégica antes de um novo ajuste.

LINKS RÁPIDOS