Na konci dubna zažil sekundární trh s luxusními hodinkami prudký nárůst aktivity.

Podle údajů platformy Subdial, která se specializuje na prodej použitých hodinek, došlo k 160% nárůstu obchodů po výplatním termínu – výrazně nad průměrným růstem o 112 %, zaznamenaným při jiných výplatních dnech během předchozího roku. Tento neobvyklý skok nebyl náhodný. Podle zakladatele Subdialu Christyho Davise byl hlavní příčinou strach zákazníků z plánovaných cel amerického prezidenta Donalda Trumpa.

Zvýšený zájem o použité hodinky značek Rolex a Patek Philippe se projevil především ve Spojených státech a Velké Británii, tedy na dvou z největších trhů s luxusním zbožím. „Lidé se doslechli o clech a řekli si: ‚Sakra, musíme koupit teď,‘“ uvedl Davis v rozhovoru. Výplata byla impulsem a následný objem obchodů vyskočil do výjimečných výšin. Obavy z dodatečných nákladů na luxusní zboží přivedly zákazníky k rychlému rozhodnutí investovat do hodinek dříve, než vstoupí nová cla v platnost.

Podobný trend byl zaznamenán i na straně výrobců. Export švýcarských hodinek v dubnu prudce vzrostl – dodávky do USA se více než zdvojnásobily. Data Federace švýcarského hodinářského průmyslu ukazují, že největší nárůst zaznamenaly hodinky vyrobené z drahých kovů, oceli a kombinovaných materiálů – přesně ty produkty, na které se Trumpovy návrhy cel zaměřují.

Podle analytika Jean-Philippa Bertschyho ze společnosti Vontobel šlo pravděpodobně o jednorázovou reakci vývozců, kteří chtěli předběhnout nové obchodní bariéry, nikoliv o signál trvalého růstu poptávky. Tuto domněnku potvrzuje i pokles vývozu švýcarských hodinek do zbytku světa o 6,4 % ve stejném období. Zatímco americký trh na hrozbu cel reagoval okamžitě, globální poptávka zůstala nadále utlumená.

I přes dramatický dubnový nárůst obchodní aktivity zůstává sekundární trh s použitými hodinkami ve fázi postupného zotavování. Po únorových minimech, které následovaly pandemii covidu, se trh začal opět stabilizovat. Index Bloomberg Subdial Watch Index vzrostl do konce května o 5,3 %, čímž se dostal na úroveň z října předchozího roku.

Je však důležité podotknout, že se trh stále nedostal na hodnoty z vrcholu popandemického boomu. Tehdy ceny použitých luxusních hodinek vylétly nahoru – šlo o kombinaci zvýšené poptávky, omezené nabídky a euforie po konci lockdownů. Dnešní situace je střízlivější, ale stále ukazuje, že lidé vnímají hodinky nejen jako stylový doplněk, ale i jako uchovatele hodnoty v době nejistoty.

Dubnový vývoj na trhu s použitými hodinkami ukazuje, jak silně může politická nejistota a obchodní politika ovlivnit spotřební chování, a to i ve sféře luxusních produktů. Hrozba Trumpových cel způsobila krátkodobý výkyv v poptávce, který měl přímý dopad jak na prodejce, tak na exportéry. Tento jev je pozoruhodný tím, že jde o rychlou reakci nejen zákazníků, ale i celého dodavatelského řetězce.

Rolex, Patek Philippe a další prestižní značky tak nepůsobí jen jako statusové symboly – jejich pohyb na trhu slouží i jako určitý indikátor důvěry spotřebitelů v makroekonomické prostředí. Když si lidé začnou dělat starosti s možným zdražením, přesunou své rozhodnutí „koupit později“ na „koupit hned“, zvlášť pokud jde o produkty, které si udržují dlouhodobou hodnotu.

Zároveň tento vývoj ukazuje, že i poměrně úzce vymezený segment trhu – jako je sekundární prodej luxusních hodinek – může odrážet širší ekonomické a politické nálady. Bude zajímavé sledovat, zda případné zavedení cel opravdu ovlivní dlouhodobý vývoj tohoto trhu, nebo zda šlo pouze o krátkodobou spekulativní vlnu.

Celkově ukazuje dubnový vývoj, jak citlivě sekundární trh reaguje na politické signály. Kombinace načasování výplat a obav z budoucího zdražení vytvořila krátkodobý boom, který zvýšil prodeje a částečně přispěl k zotavení trhu po pandemii. Zda se tento trend udrží, bude záležet na tom, zda se obchodní hrozby naplní – a zda si zákazníci zachovají důvěru v hodnotu a stabilitu luxusních značek.

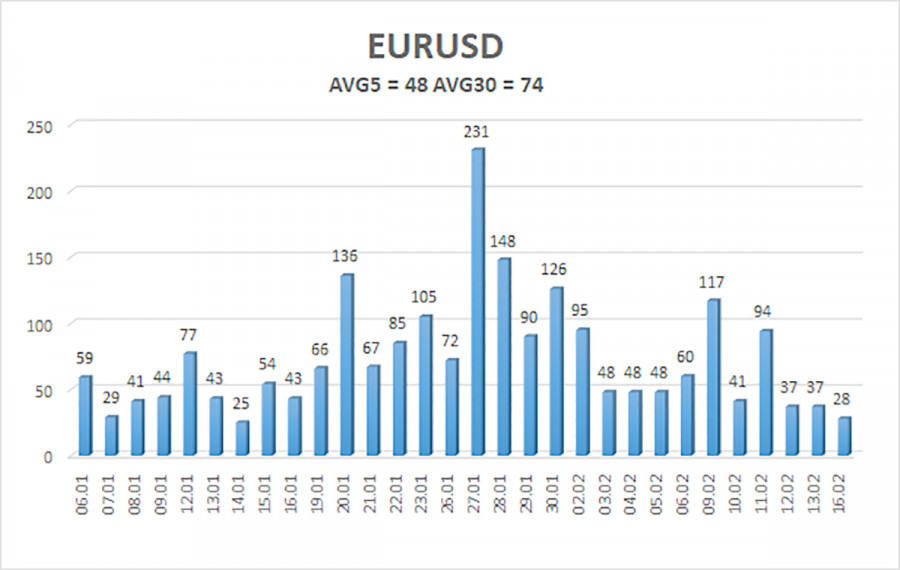

La paire de devises EUR/USD est restée pratiquement figée pendant la majeure partie de la journée de lundi. La volatilité a été encore plus faible que jeudi ou vendredi, journées au cours desquelles l’euro évoluait d’environ 37 pips. Comme nous l’avions annoncé, on pouvait s’attendre à un « lundi ennuyeux ». Le marché se trouve actuellement dans un état très éloigné de la réalité. Les traders hésitent entre se débarrasser du dollar en difficulté ou se contenter de sa dépréciation de 15 % face à l’euro en 2025. Nous privilégions la première option, car la politique de Donald Trump continue de plonger les États-Unis non pas dans un « âge d’or », mais dans un « âge sombre ».

La semaine dernière, le marché a ignoré les données sur les NonFarm Payroll et le chômage, des rapports pourtant cruciaux qui influencent le cap de la politique monétaire de la Federal Reserve. Y a‑t‑il de solides raisons de penser que le marché les a ignorés à juste titre ? Non, aucune. En réalité, à la publication des rapports sur le chômage et les Non-Farm Payrolls, le dollar américain… s’est apprécié. Pas de manière spectaculaire, mais il s’est apprécié. Cela signifie que le marché a tenu compte du rapport de janvier, relativement positif, tout en négligeant la révision des données pour 2026.

Nous ne passerons pas sous silence les chiffres de 2026 et allons les examiner en détail. Ainsi, quatre des douze mois de 2026 ont affiché des Non-Farm Payrolls négatifs. À titre de comparaison, en 2020 (l’année de la pandémie), on en comptait trois. Sur les dix dernières années (en excluant l’année de la pandémie et la première année du deuxième mandat de Trump), les Non-Farm Payrolls n’étaient jamais passés en territoire négatif. Quelle conclusion en tirer ? Donald Trump est bel et bien le meilleur président de l’histoire des États-Unis. Il a réussi à instaurer une réduction durable de l’emploi grâce à sa politique migratoire et à la contraction du secteur de l’économie réelle.

Le plus surprenant, c’est que les rapports officiels font état d’une forte croissance de l’économie américaine. Il apparaît ainsi que les Américains perdent leur emploi, ne parviennent pas à en retrouver, et que l’IA commence à remplacer les humains dans divers secteurs de la production, alors même que l’économie croît à toute allure. On est en droit de se demander : pour qui l’Amérique existe‑t‑elle ? Pour un programme informatique ou pour les personnes, dont l’immense majorité sont d’une manière ou d’une autre issues de l’immigration ?

Pour revenir au rapport sur les Non-Farm Payrolls, on note qu’en moyenne, 19 000 nouveaux emplois ont été créés chaque mois en dehors du secteur agricole en 2026. À titre de comparaison, lors de la dernière année de la présidence de Joe Biden, 121 000 emplois en moyenne étaient créés chaque mois. Ce n’est déjà pas énorme. Le taux de chômage américain est en hausse depuis 3 à 4 ans, et le chiffre des Non-Farm Payrolls recule également sur le long terme. Cependant, 19 000 par mois, c’est dérisoire, pratiquement insignifiant. Nous ne pouvons donc que constater que des données essentielles ont été ignorées la semaine dernière et que l’évolution du marché des changes concernant le dollar est totalement injustifiée. Ce constat doit être pris en compte dans les opérations de trading.

La volatilité moyenne de la paire de devises EUR/USD au cours des 5 dernières séances de trading, au 17 février, est de 48 pips, ce qui correspond à un niveau « moyen ». Nous anticipons que la paire évoluera mardi entre 1,1803 et 1,1899. Le canal de régression linéaire supérieur est orienté à la hausse, ce qui indique une nouvelle appréciation de l’euro. L’indicateur CCI est entré en zone de surachat, signalant un possible repli.

S1 – 1,1841

S2 – 1,1719

S3 – 1,1597

R1 – 1,1963

R2 – 1,2085

R3 – 1,2207

La paire EUR/USD poursuit sa correction au sein d’une tendance haussière. Le contexte fondamental global reste déterminant pour le marché et demeure extrêmement négatif pour le dollar. La paire a passé sept mois dans un canal horizontal et il est probablement temps de reprendre la tendance globale de 2025. Le dollar ne dispose d’aucun fondement pour une croissance à long terme. Par conséquent, le dollar ne peut guère compter que sur une phase de range ou une correction. Lorsque le prix se situe en dessous de la moyenne mobile, de petites positions courtes peuvent être envisagées avec un objectif à 1,1719, sur des bases purement techniques. Les positions longues restent pertinentes au-dessus de la ligne de moyenne mobile, avec des objectifs à 1,1963 et 1,2085.

Les canaux de régression linéaire aident à déterminer la tendance actuelle. S’ils pointent tous les deux dans la même direction, cela indique une tendance en cours marquée ;

La ligne de moyenne mobile (paramètres 20,0, smoothed) détermine la tendance à court terme et la direction dans laquelle il convient actuellement de trader ;

Les niveaux de Murray constituent des niveaux cibles pour les mouvements et les corrections ;

Les niveaux de volatilité (lignes rouges) indiquent le canal de prix probable dans lequel la paire devrait évoluer le jour suivant, sur la base des indicateurs de volatilité actuels ;

L’indicateur CCI – son entrée en zone de survente (en dessous de -250) ou de surachat (au-dessus de +250) indique qu’un retournement de tendance en sens inverse approche.

QUICK LINKS