Lundi, la paire de devises EUR/USD a évolué avec beaucoup plus de calme comparé à vendredi. Rappelons que vendredi—et d'ailleurs toute la semaine dernière—a été riche en événements fondamentaux et macroéconomiques significatifs. De plus, certains d'entre eux, comme on dit, ont des conséquences à long terme. Que voulons-nous dire ? Par exemple, l'indice ISM des services est publié, et son chiffre est faible. Le marché réagit simplement à ce chiffre, et c'est tout. Ensuite, le rapport sur les NonFarm Payrolls est publié, qui déçoit également. Le marché réagit au rapport, mais en même temps fait une prévision pessimiste concernant la politique monétaire de la Réserve fédérale dans les mois à venir.

Ainsi, le dollar ne s'est pas seulement effondré vendredi sous le poids de mauvaises données sur le marché du travail. Le marché s'attend maintenant à des baisses de taux dès septembre, malgré un fort scepticisme à l'égard d'une telle mesure avant le rapport NFP. Et en principe, les doutes demeurent. Après tout, personne ne sait quelle question la banque centrale des États-Unis va privilégier : le marché du travail ou l'inflation. Rappelez-vous, pour maintenir l'inflation même aux niveaux actuels, les taux d'intérêt ne peuvent pas être abaissés. Pour stimuler le marché du travail et l'économie, cependant, le taux directeur doit être réduit. Alors, comment peut-on être sûr du choix que la Fed fera ?

Rappelons également que la stabilité des prix et le plein emploi sont deux mandats essentiellement égaux pour la banque centrale. C'est-à-dire que nous ne pouvons pas dire que la stabilité des prix est plus importante que le plein emploi ou vice versa. Par conséquent, nous continuons à douter que la Fed reprendra l'assouplissement monétaire en septembre. Cependant, nous reconnaissons que la probabilité réelle d'une baisse des taux à la prochaine réunion a considérablement augmenté suite aux données de vendredi.

Il n'y a rien de positif dans cela pour le dollar américain. La monnaie américaine chutait durant les six premiers mois de 2025—même lorsque la Fed ne laissait pas entrevoir de baisses des taux et qu'il n'y avait aucune raison de s'attendre à un assouplissement de la politique. Jerome Powell rappelait presque chaque semaine aux marchés que la politique tarifaire de Donald Trump accélérerait inévitablement l'inflation, signifiant que la Fed n'avait pas la marge de manœuvre pour poursuivre un assouplissement. Donc, si la Fed reprend les baisses du taux directeur à court terme, à quelle sorte de réaction du marché devons-nous nous attendre ?

Par conséquent, à ce stade, nous pensons que la paire EUR/USD pourrait stagner à ses niveaux actuels, éventuellement légèrement reculer, mais à moyen terme, elle devrait probablement reprendre son mouvement à la hausse. Sur l'échelle quotidienne, il est visible que le prix a rebondi sur la ligne Senkou Span B, qui est un niveau de support fort. À notre avis, le contexte fondamental ne s'est pas amélioré de manière significative pour le dollar au cours du mois dernier pour justifier des attentes de renforcement supplémentaire. Bien sûr, la ligne Senkou Span B n'est pas une panacée—elle finira par être rompue. Mais lorsque cela se produira, alors il sera raisonnable de prendre plus au sérieux les perspectives d'un rallye du dollar. Pour l'instant, nous avons seulement vu une correction relativement mineure (à l'échelle quotidienne), qui pourrait déjà être terminée.

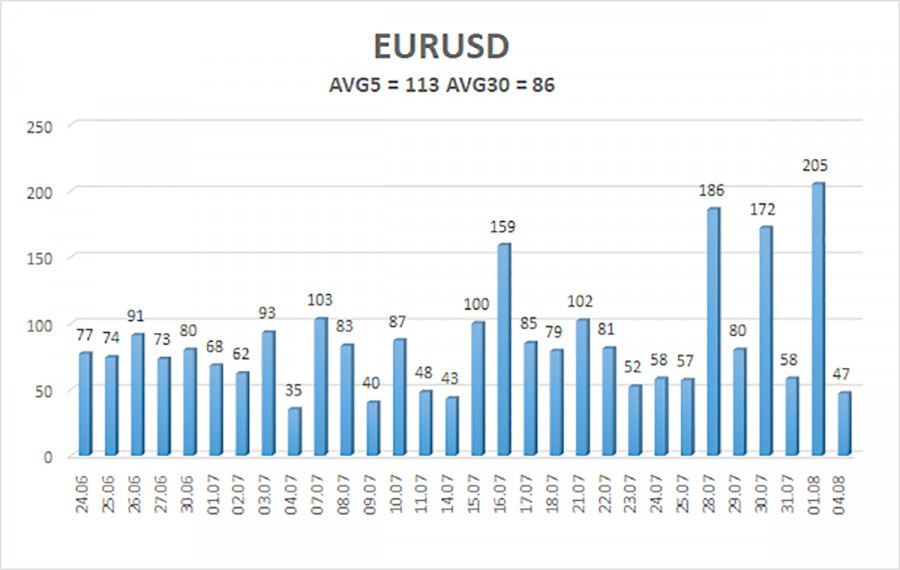

La volatilité moyenne de la paire EUR/USD au cours des cinq derniers jours de bourse au 5 août est de 113 pips, classée comme "élevée". Nous prévoyons que la paire se déplace entre les niveaux de 1.1455 et 1.1681 mardi. Le canal de régression linéaire à long terme continue de pointer vers le haut, indiquant toujours une tendance haussière. L'indicateur CCI est entré dans la zone de survente pour la troisième fois, signalant à nouveau une possible reprise de la tendance haussière.

S1 – 1.1536

S2 – 1.1475

S3 – 1.1414

R1 – 1.1597

R2 – 1.1658

R3 – 1.1719

La paire EUR/USD pourrait reprendre sa tendance haussière. Les politiques de Trump continuent d'exercer une forte pression sur le dollar américain. Et la semaine dernière, le monde entier a été témoin des conséquences de ces politiques. Le dollar a augmenté autant qu'il le pouvait, mais maintenant, il semble que le moment soit venu pour un nouveau déclin prolongé. Si le prix est inférieur à la moyenne mobile, de petites positions courtes peuvent être envisagées avec des cibles à 1.1475 et 1.1455. Au-dessus de la moyenne mobile, les positions longues restent pertinentes avec des cibles à 1.1658 et 1.1681 dans la continuité de la tendance.

Les canaux de régression linéaire aident à déterminer la tendance actuelle. Si les deux canaux sont alignés, cela indique une tendance forte.

La ligne de Moyenne Mobile (paramètres : 20,0, lissée) définit la tendance à court terme et guide la direction de trading.

Les niveaux de Murray servent de niveaux cibles pour les mouvements et les corrections.

Les niveaux de volatilité (lignes rouges) représentent la plage de prix probable pour la paire au cours des prochaines 24 heures en fonction des lectures de volatilité actuelles.

Indicateur CCI : S'il entre dans la région de survente (inférieure à -250) ou de surachat (supérieure à +250), cela signale un renversement de tendance imminent dans la direction opposée.

QUICK LINKS