Akcie farmaceutických společností v pondělí výrazně posílily, i když prezident Donald Trump podepsal výkonné nařízení, které má za cíl snížit ceny léků na předpis.

Tento krok zpočátku vyvolal obavy z dopadu na tržby, ale trh nakonec reagoval optimisticky. Investoři zjevně pochybují, že se návrh ve své plné podobě skutečně prosadí nebo že bude mít okamžitý dopad na příjmy velkých výrobců léčiv.

Trump v nedělním příspěvku na své platformě Truth Social oznámil, že jeho nová politika zavede takzvaný princip „nejvýhodnějšího národa“, podle něhož by Spojené státy měly platit za léky nejnižší cenu, kterou za stejný přípravek platí některý jiný stát. V pondělí pak své oznámení stvrdil podpisem příslušného nařízení.

Trh však na tuto zprávu zareagoval nečekaně – akcie farmaceutických společností po krátkém poklesu opět začaly růst, což ukazuje na skepsi investorů ohledně reálné vymahatelnosti a účinnosti nového opatření.

V předobchodní fázi v pondělí akcie farmaceutických firem mírně klesaly. Jakmile se však investoři začali detailněji seznamovat s obsahem Trumpova nařízení, trh se otočil a významní hráči zaznamenali zisky. Akcie společnosti AbbVie (ABBV) vzrostly o 4 %, Bristol Myers Squibb (BMY) posílila o 4 % a Eli Lilly (LLY) přidala 3,8 %. Rostla i AstraZeneca (AZN) (+2 %), Amgen (AMGN) (+3,6 %) a Sanofi (SNY) (+2,2 %). Mírný růst zaznamenala i Johnson & Johnson (JNJ) (+0,5 %).

Růst se netýkal jen jednotlivých akcií – výrazné zisky zaznamenaly i celé sektory prostřednictvím ETF. ETF iShares Biotechnology posílil o 4,9 %, Invesco Pharmaceuticals ETF o 2,4 % a Health Care Select Sector SPDR ETF přidal téměř 2,5 %. Tato čísla ukazují, že i přes politický tlak zůstává důvěra investorů ve farmaceutický sektor relativně silná.

Podle oficiálního prohlášení Bílého domu budou během následujících 30 dnů zástupci Trumpovy administrativy jednat s farmaceutickými firmami o tom, jaké ceny by měly být považovány za přijatelné v rámci konceptu nejvýhodnějšího národa. Pokud společnosti nenabídnou odpovídající ceny, ministr zdravotnictví Robert F. Kennedy Jr. by měl připravit opatření, která budou požadované cenové stropy prosazovat.

Součástí výkonného nařízení je také záměr umožnit přímé nákupy léků ze zahraničí od výrobců, kteří by nabídli „nejvýhodnější“ cenu. Zároveň se počítá s opatřeními proti zprostředkovatelům, konkrétně správcům lékárenských benefitů (PBM), kteří často podle kritiků uměle navyšují ceny. Tato část politiky však vyvolala opačný efekt: akcie firem s velkým podílem PBM jednotek klesaly – CVS Health (CVS) se propadla o 5 %, Cigna (CI) o 6,3 % a UnitedHealth (UNH) ztratila 0,3 %.

Analytici upozorňují, že nová regulace má vágní kontury, neobsahuje konkrétní kroky ani časový harmonogram a postrádá podrobnosti o tom, jak bude vymáhána. Rob Smith z Capital Alpha Partners zdůraznil, že nařízení je spíše politickým gestem než vymahatelnou změnou, což komplikuje jeho realistické zhodnocení. Kritiku vyvolal i nedostatek přímého spojení mezi hrozbami celně-obchodního charakteru a možností skutečně snížit ceny léků ve Spojených státech.

Chris Meekins ze společnosti Raymond James připomněl, že Trump má historii výrazných prohlášení, která však následně nevedla k odpovídajícím konkrétním změnám politiky. Upozornil také, že čím ambicióznější a jednostrannější jsou kroky Bílého domu, tím spíše narazí na právní odpor a mohou být úspěšně napadeny u soudu.

Přestože prezident ve svém prohlášení na Truth Social uvedl, že ceny léků by měly klesnout o 30 až 80 % „téměř okamžitě“, není v současnosti zřejmé, jak by takový scénář mohl reálně nastat. Vzhledem k tomu, že podle dostupných dat z roku 2024 platí Američané za léky v průměru třikrát více než pacienti v jiných vyspělých zemích, je logické, že tlak na změny v cenotvorbě přetrvává. Zda ale Trumpova administrativa dokáže prosadit systémové změny v tak složitém prostředí, jako je americký farmaceutický trh, zůstává velmi nejisté.

Европейската централна банка не изненада никого и позволи на пазарите да продължат това, което правеха след срещата на Федералния резерв на САЩ—да купуват щатския долар. Депозитната лихва беше запазена на ниво от 2% за трети пореден път. Управителният съвет отбеляза, че надеждният пазар на труда, стабилните баланси на домакинствата и цикълът на облекчаване на паричната политика остават ключови елементи за икономическата устойчивост на Еврозоната. През третото тримесечие Еврозоната се разшири с 0.2% на тримесечие, повече от очакваното от експертите на Bloomberg.

За това заслугата основно е на Франция. Нейният БВП се увеличи с 0.5% благодарение на силно вътрешно търсене и търговия. Стабилното представяне на Испания допълнително засили ефекта. Португалия впечатли с растеж от +0.8%. Холандия също отбелязва уверен растеж от 0.4%. За разлика от тях, брутният вътрешен продукт на Ирландия, Финландия и Литва намаля.

В придружаващото изявление ЕЦБ не подмина ограничаващите фактори. Геополитическите напрежения и нерешените търговски спорове бяха сред тях. Според Кристин Лагард, силното евро и високите тарифи задържат растежа на БВП. В същото време тя отбеляза, че търговското споразумение между ЕС и САЩ е оказало положително въздействие върху икономическата активност.

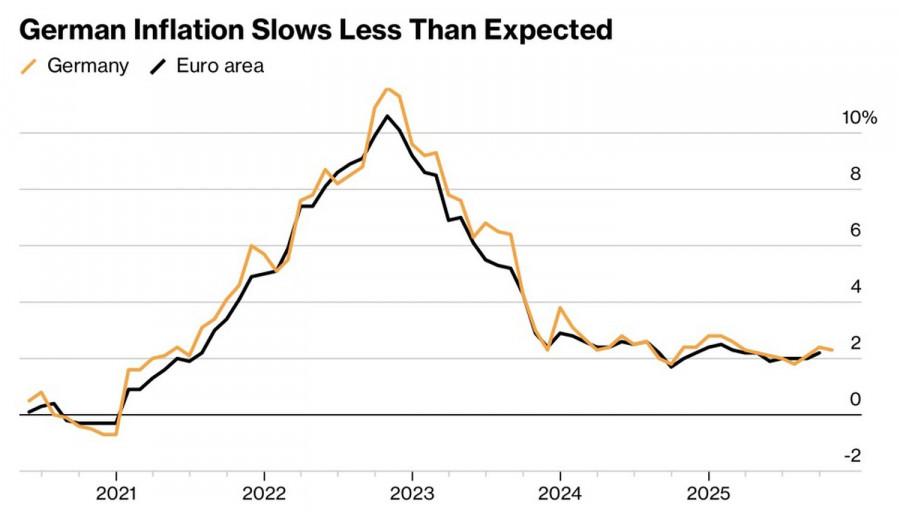

По този начин, ЕЦБ през октомври изглеждаше сякаш налива вода от празно в празно. Централната банка не каза нищо ново, което, на фона на забавящата се немска инфлация, допълнително убеди инвеститорите в края на цикъла на паричното облекчаване. Дериватният пазар дава 50% шанс за намаление на депозитната лихва до септември 2026 г. Дългата пауза теоретично би трябвало да е в полза на EUR/USD. Въпреки това, инвеститорите в момента реагират не на бездействието на Франкфурт, а на предпазливостта на Вашингтон.

Джером Пауъл сравни Федералния резерв с шофьор, който се движи през мъгла. Липсата на данни по време на спирането затруднява видимостта, което налага намаляване на скоростта. Това предполага, че лихвеният процент на федералните фондове може да не намалее през декември. Дериватите намалиха шансовете за облекчаване на паричната политика на последното заседание на FOMC през 2025 година от над 90% на 70%. Тази тенденция позволява на щатския долар да разпростре крилата си.

EUR/USD не се възползва от сключването на търговско споразумение между САЩ и Китай. Намаляването на тарифите в замяна на облекчаване на контролите върху износа на редкоземни минерали и покупките на американска соя позволява на глобалната икономика да си поеме дъх. Еврото е валутата на оптимистите; срещата между Доналд Тръмп и Си Дзинпин би трябвало да му се хареса. Въпреки това, пазарите в момента са съсредоточени върху преоценка на пътя на федералния фондов курс, което е плюс за кармата на щатския долар.

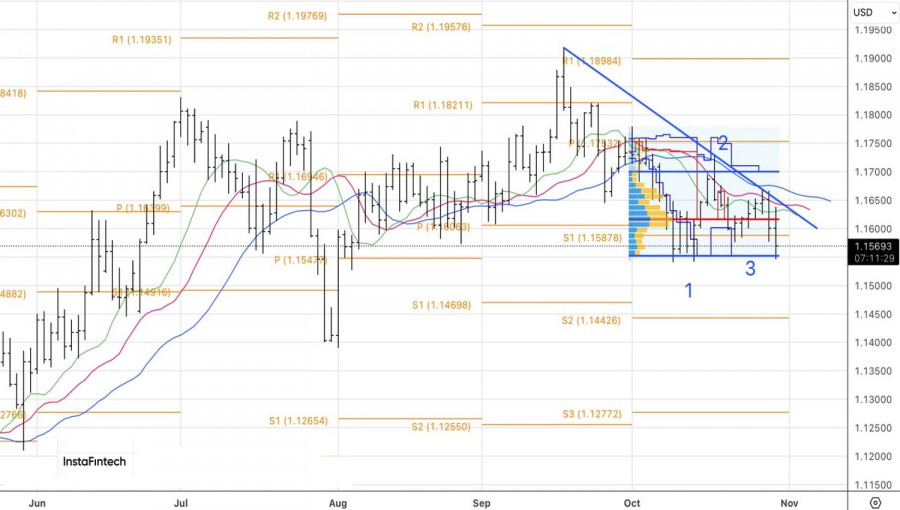

Технически, на дневната графика, EUR/USD се консолидира в диапазона на справедливата стойност от 1.1550-1.1700. Отскачане от съпротивите при 1.1590 и 1.1615 е повод за продажба. Също така, успешно пробиване на подкрепата при 1.1550 ще представлява възможност за продажба.

БЪРЗИ ЛИНКОВЕ